在当今金融科技蓬勃发展的背景下,银行信用卡业务作为连接消费者与金融市场的重要桥梁,其安全性和创新性备受关注。为了应对日益复杂的市场环境和风险挑战,同盾科技凭借其领先的技术实力和丰富的行业经验,积极赋能银行信用卡业务,助力实现风险防控与业务创新的双赢局面。

狠抓欺诈防控难点,搭建信用卡四维风控能力体系

同盾科技阅微认为,目前信用卡欺诈风控难点主要集中在数据积累少、渠道管理难和监控优化慢三个方面。其中,数据采集不充分,缺少关键信息,标签定义难,使得案件分析调查难以展开;渠道差异大、管理难,受到黑灰产影响,欺诈有集中爆发的风险,团伙作案趋势上升明显;风控策略监控优化难以应对变化多样的欺诈手段,缺乏预警机制,不能提前发现业务异常。

针对以上难点,同盾科技阅微认为要做好信用卡的精细化风控,建立信用卡场景全生命周期风险管理至关重要,其中包括产品设计、风险偏好、标的批核、授信管理、风险处置、产品优化这一全流程的规划与设计。在此过程中,发卡银行需平衡好业务发展与风险管理的关系,同时可参考行业优秀的风控实施案例,引入专业的风控技术与外部数据。

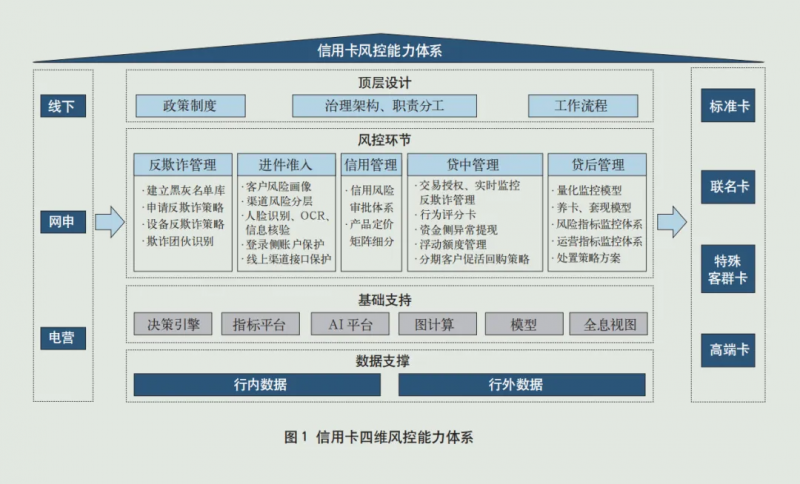

近几年来,同盾科技通过服务上百家银行机构建立信用卡风险管理机制,沉淀了信用卡四维风控能力体系(如图1所示),可赋能信用卡全种类、全渠道业务。

1. 顶层设计维度

一要完善信用卡现有政策制度体系,契合信用卡业务发展,梳理信用卡业务风险管理相关政策制度,旨在保证信用卡风控管理意图得到有效的贯彻和实施。二是实现集中管控、专业分工、适度分离三位一体,构建岗责管控体系,建议实现信用卡业务风险管理政策层面由同一部门牵头管理,根据贷前、贷中、贷后环节遵循部门设置适度分离,规避执行过程中的操作风险;对于特殊的对接资产或特别的信用卡风险管理环节,建议设立专门的团队及岗位,实现专业化管理,提升信用卡精细化管理能力和效率。三是结合实际需要,合理规划风控团队及其职责,可设置反欺诈团队、评分建模团队、业务分析团队、信息管理团队。四是制定信用卡全生命周期风险管理流程的设计原则,以决策驱动流程。

2. 风控环节维度

建立贯穿反欺诈、贷前准入、客户授信/用信、贷后管理的信用卡全流程风控体系。

在反欺诈流程设计上,要将目前反欺诈策略中的硬性规则前置,提升客户体验;对于反欺诈策略的高风险客户并不直接拒绝,而是通过回捞模型流转至人工审核;反欺诈规则与模型配合使用,可以将原来规则推出的中风险客群划分得更精准,减少人工介入;经过反欺诈模型判别后需要人工审核的再进入免照会模型,进一步释放人工,整体上通过欺诈调查进行模型的迭代优化,逐步减少电核的工作量,最终实现信用卡全流程反欺诈的全自动化。

在贷前准入环节,要综合考量数据成本与风险防范需求,构建漏斗式准入策略体系,可根据各规则成本、重要性等进行综合评估,结合产品设计和落地可行性等设置合理决策流。准入策略体系建议包含准入策略及行业规则、人行规则、反欺诈规则、第三方数据规则、评分模型、额度策略、电调及人工审核。

在客户授信/用信环节,一是要从模型策略入手,建立动态的产品及风险定价策略;二是要关注多环节反欺诈工作,了解涉及多个环节的常用欺诈手段,包括签约绑卡时的身份盗用、伪造激活,登录注册时的拖库撞库、伪冒登录,营销活动时的积分套利、薅羊毛,交易支付时的电信诈骗、虚假交易,商户收单时的养卡套现、刷单洗钱。同时,要搭建贷中风险预警体系,化解存量客户风险,完整的信用卡预警管理体系应包含预警架构、预警管理工具、预警结果处置、MIS监控、预警业务管理与组织架构五个功能模块。

在贷后管理环节,要持续扫描持卡人账单的新增风险,强化贷后监测及预警;搭建贷后催收体系,提升催收回款效率;预警建立分级处置机制,精准、提前发现逾期风险,从而采取提高监控频次、冻结额度、降低额度、调整利率、提前介入催收等措施。

3. 基础支持维度

依托决策引擎、指标平台、模型平台、知识图谱平台等系统软件,构建风险决策智能通用平台能力,贯穿数据收集、治理到模型训练、自动化决策再到模型自动调优等环节,在反欺诈、营销、运营等场景中不断迭代提升信用卡风险决策能力。

特别需要关注的是,引入知识图谱全程覆盖信用卡风控场景,通过关联网络分析挖掘技术挖掘潜在风险信息,可为信用卡贷前、贷中、贷后环节提供决策、监控及线索等方面的有力支持。贷前环节,提供关联风险指标入参规则及模型,提升贷前风控识别效率;贷中环节,可挖掘欺诈团伙,发现异常关联,进行风险分值输出及预警;贷后环节,实现案件可视化回溯及风险特征发现,提供贷后催收线索挖掘能力。

4. 数据支持维度

银行可加强内外部合作,包括与行内其他部门、银联及电信运营商等合作,汇集除卡账客及交易流水以外的数据资产,打通数据孤岛,建立数据管理平台,通过数据清洗、加工衍生后补充风险标签库,加强信用卡反诈模型对于跨条线数据的应用。

他山之石:搭建全面反欺诈体系,应对行业挑战

以某大型银行为例,为加快进行信用卡业务场景化、精细化、自动化步伐,该行初步建立起以数据驱动并贯穿信用卡客户全生命周期的全流程风险量化管理体系。

同盾科技分析发现,该行对客户的信息分析不够细致全面,信用评估的机制相对滞后。为了实现差异化的信用卡定价目标,更好地满足不同层级客户需求,该行需要找到一种具有高度自适应能力、灵活性更强、能自主调整并具有动态特性的评估模型,进行相应的信用风险评分和控制。

通过对其他大型银行反欺诈业务及系统进行深入调研分析,并结合该行现状以及未来业务发展目标,同盾科技帮助其制定了“五步走”计划:

一是反欺诈工作现状评估。对该行卡中心多个部门进行调研,同时对标业内领先卡中心,对现状进行差距分析及综合评估。

二是反欺诈策略优化及新增。对原有反欺诈规则进行基于数据驱动的分析优化,并基于可用数据开发新的反欺诈策略。

三是申请反欺诈模型搭建。依托线上线下渠道,基于人工欺诈认定及贷后推断分别搭建评分模型及机器学习模型。

四是反欺诈监控报表设计。针对行方关心的业务指标、策略评估指标、模型评估指标、贷后资产情况、日常监控等分别设计监控报表。

五是信用卡申请反欺诈体系规划。对标领先卡中心的IT系统建设情况,规划申请反欺诈决策中心,在策略模型快速部署、决策提供、知识图谱落地等方面给予支持。

该行信用卡反欺诈体系上线后,经过后期验证,策略和模型均具有很高的欺诈识别能力(KS>0.4,Lift>3)。根据历史数据测算结果,新的策略模型体系可以降低欺诈率10%以上,减少人工调查工作量20%以上。

通过同盾科技的赋能,银行的信用卡业务不仅能够有效提升风险识别和防范能力,还可以促进业务流程的优化和创新服务的推出。未来,同盾科技将继续深化与银行业的合作,共同探索更多金融科技应用场景,为构建安全、便捷、智能的金融生态贡献力量。